Panorama de câmbio: principais eventos da semana

- Fatores baixistas

- Expectativa por anúncio de medidas para corte de gastos no Brasil pode reduzir a percepção de riscos fiscais de ativos brasileiros e fortalecer o real.

- Ata da decisão do Copom deve reforçar a perspectivas de altas firmes para a Selic, favorecendo a perspectiva de diferencial de juros brasileiro e contribuindo para o fortalecimento do real.

- Fatores altistas

- Vitória expressiva de Donald Trump deve continuar ampliando as expectativas para o crescimento econômico, inflação e nível de juros no país, fortalecendo o dólar globalmente.

- Alta moderada da inflação e do varejo americano em outubro devem reforçar uma percepção de que o Federal Reserve será cauteloso em seu ciclo de cortes de juros, o que favorece a rentabilidade de títulos denominados em dólar e contribui para o fortalecimento da moeda.

- Produção industrial e vendas do varejo na China podem reforçar percepção de desaceleração da demanda interna no país e prejudicar o desempenho de ativos arriscados, como commodities e moedas de países exportadores de produtos primários, como o real.

Resumo da semana passada

A semana foi marcada pela valorização generalizada do dólar frente a outras moedas após a vitória expressiva de Donald Trump na eleição presidencial americana aumentar as expectativas para o crescimento econômico, inflação e nível de juros no país. Entretanto, o real foi uma das poucas moedas que se fortaleceu frente ao dólar em meio à expectativa de anúncio de medidas de ajuste fiscal no Brasil.

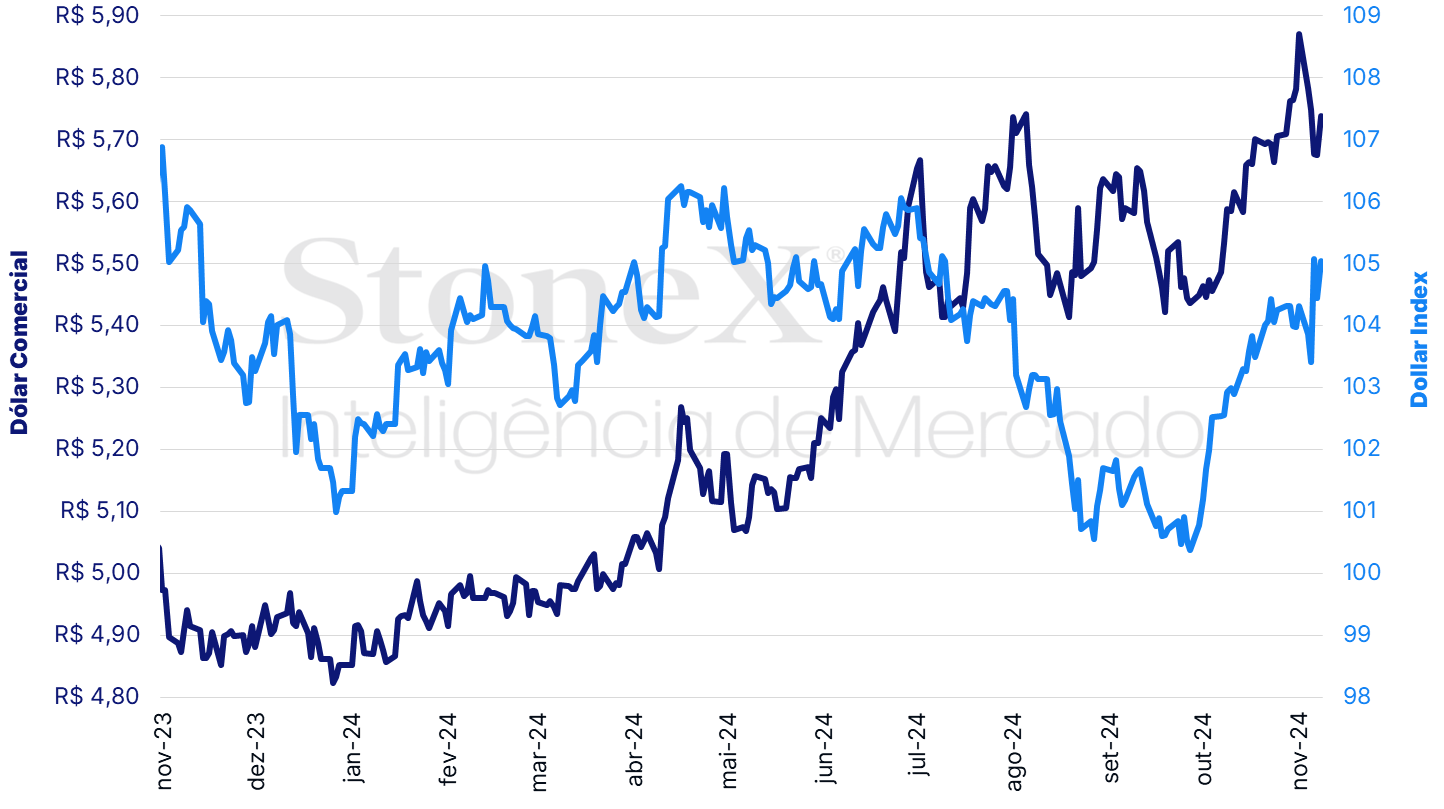

O dólar negociado no mercado interbancário interrompeu uma sequência de cinco semanas em alta e terminou a sessão desta sexta-feira (08) em queda, cotado a R$ 5,738, variação de -2,3% na semana, -0,8% no mês e +18,3% no ano. Já o dollar index fechou o pregão desta sexta cotado a 105,0 pontos, ganho semanal de 0,7%, mensal de 1,0% e anual de 3,7%.

Dólar comercial (US$/R$) e Dollar Index (pontos)

Fonte: StoneX cmdtyView. Elaboração: StoneX.

O MAIS IMPORTANTE: Pacote de corte de gastos públicos

Impacto esperado no USDBRL: baixista

Na semana passada, o governo federal buscou estancar a profunda crise de confiança dos investidores em relação à condução da política fiscal, por conta de uma percepção de que o Palácio do Planalto demonstrava pouca urgência e pouca importância para a necessidade de reduzir as despesas públicas. O ministro da Fazenda, Fernando Haddad, cancelou viagem para o exterior para se dedicar às possíveis medidas de cortes de gastos, enquanto o Presidente da República, Luiz Inácio Lula da Silva, realizou diversas reuniões com os ministros da Junta Orçamentária (Casa Civil, Fazenda, Planejamento e Orçamento e Gestão e Inovação em Serviços Públicos) e com ministros de áreas que podem ser afetadas, como Previdência Social, Desenvolvimento Social, Educação, Saúde e Trabalho. O movimento contribuiu para sustentar o valor do real em uma semana de pesadas perdas para moedas de economias emergentes.

Embora o governo tenha acelerado as discussões e sinalizado aos investidores que o anúncio dessas medidas devem ocorrer em breve, a expectativa de investidores continua bastante elevada para saber mais detalhes sobre as ações que serão propostas, o tamanho de seus impactos, a possibilidade de aprovação junto ao Congresso e o prazo para implantação. Assim, a exigência de prêmios de riscos por operadores do mercado financeiro pode voltar a aumentar caso o Executivo continue retardando sua divulgação. Da mesma forma a exigência de prêmios de risco podem voltar a subir se as medidas anunciadas não forem interpretadas como atitudes concretas e efetivas para equalizar as contas públicas. Ainda assim, investidores estão otimistas com a possibilidade de anúncio de um pacote significativo de cortes esta semana, o que pode diminuir a percepção de riscos fiscais e contribuir para o fortalecimento do real.

Efeitos da eleição de Trump

Impacto esperado no USDBRL: altista

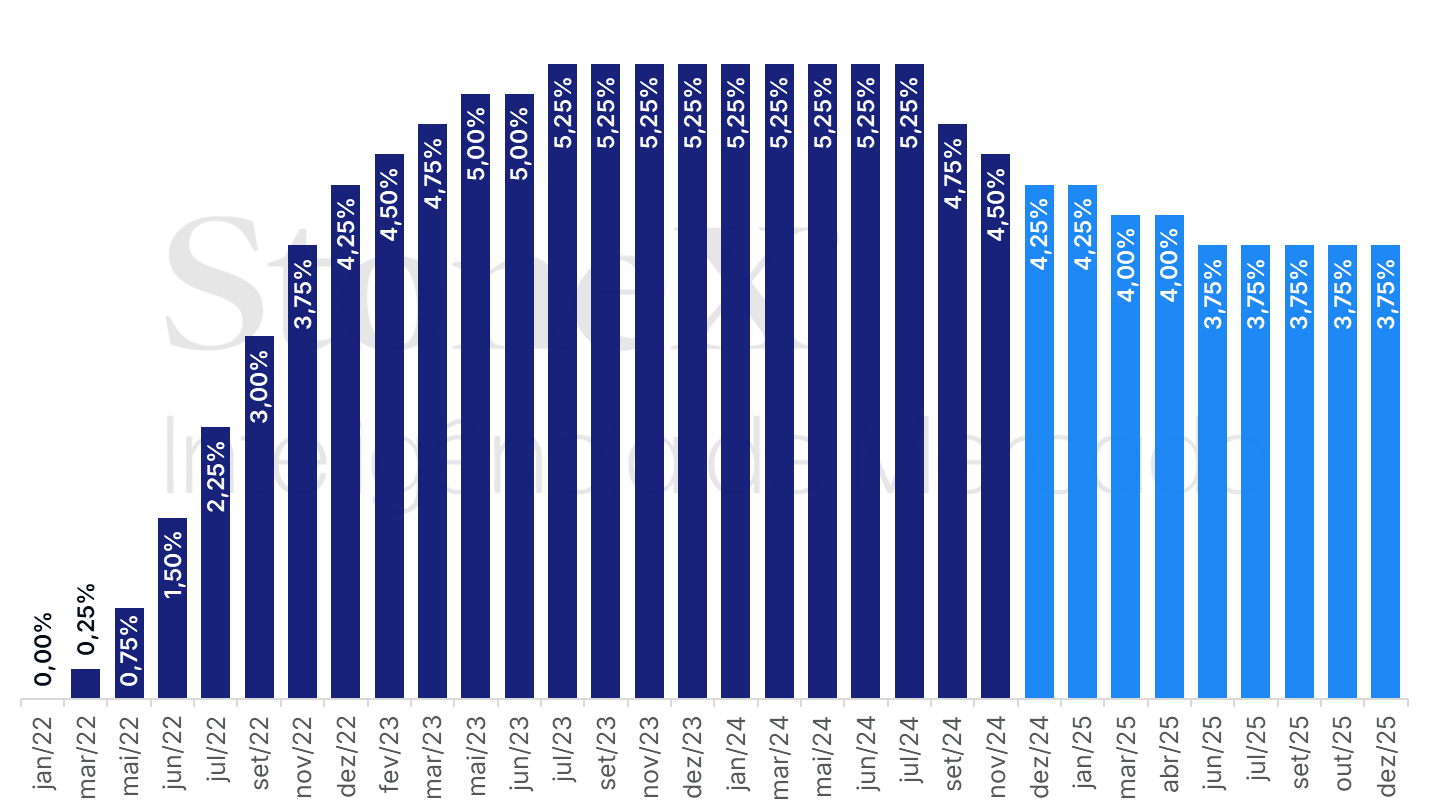

No mês de outubro, a divulgação de dados econômicos mais aquecidos que o esperado nos EUA e uma antecipação a possíveis efeitos de uma vitória de Donald Trump resultaram em uma diminuição das apostas de investidores para cortes de juros pelo Federal Reserve (Fed). Por sua vez, essa percepção de que os juros cairão de forma mais lenta nos EUA impulsionou os rendimentos dos títulos do Tesouro americano (Treasuries) ao maior valor desde o final de julho e favoreceu o desempenho global do dólar. Essa tendência se fortaleceu após a vitória expressiva de Donald Trump e o provável controle do Legislativo pelo partido Republicano (já são maioria no Senado e se projeta que serão a maioria na Câmara), o que modificou sensivelmente as expectativas dos investidores em relação ao dólar.

Baseado nas promessas feitas por Trump durante a campanha, a expectativa de analistas é que o governo americano realize um aumento generalizado de suas tarifas de importação, imponha restrições à entrada de imigrantes no país e reduza os impostos sobre as empresas, ampliando o déficit fiscal. Estas medidas que podem resultar em pressões inflacionárias no futuro, visto que é provável que resultem em um encarecimento de produtos importados, em uma restrição à oferta de mão de obra em um mercado de trabalho com elevado nível de participação e com baixa taxa de desemprego e em uma aceleração do nível de endividamento público. Isto, por sua vez, exigiria uma postura mais rígida do Federal Reserve para tentar neutralizar esses impactos, que pode reduzir menos e de forma mais cautelosa o juros do país, contribuindo para um fortalecimento da moeda americana. Adicionalmente, a possibilidade de uma política comercial protecionista nos EUA, bem como a de retaliações por outros países, tende a prejudicar o desempenho de moedas de países exportadores de produtos primários, como o real.

EUA: Histórico e expectativa para a taxa de juros – 08 de novembro de 2024

Fonte: CME FedWatch Tool. Elaboração: StoneX. Refere-se à aposta com maior probabilidade no mercado futuro de juros na data indicada.

Dados econômicos americanos

Impacto esperado no USDBRL: altista

O Índice de Preços ao Consumidor (CPI) deve repetir sua alta moderada de setembro em outubro, isto é, avanço de 0,2% no indicador cheio e de 0,3% em seu núcleo, que exclui os voláteis componentes de alimentação e energia, provavelmente impulsionado pelos preços de veículos usados e serviços relacionados a automóveis, como seguros e manutenção. Já as vendas do varejo americano em outubro devem aumentar em cerca de 0,4% em outubro, sinalizando que a demanda do consumidor permanece aquecida no país. Tanto o aumento das vendas do varejo como o do núcleo da inflação devem reforçar a percepção de que a estabilização de preços nos EUA deve ser mais lenta e tortuosa que o antecipado e que o Federal Reserve deve ser mais cauteloso em seu ciclo de cortes de juros, o que tende a beneficiar o desempenho do dólar.

Ata da decisão do Copom

Impacto esperado no USDBRL: baixista

O Banco Central divulgará a ata da última decisão do Comitê de Política Monetária (Copom), que elevou unanimemente a sua taxa básica de juros (Selic) em 0,50 ponto percentual e adotou uma postura mais firme em seu comunicado, reiterando que o balanço de riscos inflacionário permanece assimétrico e com viés de alta e que a piora na percepção de riscos fiscais e a elevação das expectativas inflacionárias resultam uma política monetária mais restritiva. A ata poderá trazer mais detalhes sobre a decisão de acelerar o ritmo de alta da taxa básica de juros para 0,50 p.p. e a avaliação dos integrantes do Comitê sobre a extensão do ciclo de altas, o que pode consolidar uma perspectiva de altas firmes para a Selic nos próximos meses e favorecer a expectativa de rentabilidade de títulos domésticos, contribuindo para a atração de investimentos estrangeiros e fortalecendo o real.

Dados econômicos chineses

Impacto esperado no USDBRL: altista

Na semana passada, os números da balança comercial chinesa mostraram tanto um crescimento das exportações como um declínio das importações mais intenso que o antecipado. A alta anual das exportações passou de 2,4% em setembro para 12,7% em outubro, provavelmente impulsionada por uma antecipação de compras de países que podem aplicar barreiras tarifárias a empresas chinesas, como os EUA e a União Europeia. As vendas externas de produtos de alta tecnologia, como celulares, computadores, chips, baterias e veículos elétricos, tem sido um dos poucos pontos positivos para a economia do país. Por outro lado, a variação anual das importações caiu de +0,3% para -2,3% no período, reflexo da desaceleração da demanda doméstica. Adicionalmente, investidores se frustraram com o anúncio pelas autoridades chinesas de um pacote de refinanciamento para as prefeituras chinesas de 10 trilhões de yuans (aproximadamente US$ 1,4 trilhão) em cinco anos, cujo impacto final é incerto, visto que apenas substitui dívidas já existentes e não estabelece nenhuma exigência de novos gastos.

Nesta semana, dados para a produção industrial e para as vendas do varejo chinês em outubro devem reforçar as percepções observadas nos números da balança comercial, isto é, um crescimento mais rápido da produção industrial, impulsionada pelas exportações, ao passo que o crescimento das vendas do varejo deve perder ritmo por conta da desaceleração da demanda doméstica. Tais dados, se confirmados, podem piorar as expectativas de investidores para crescimento econômico chinês, o que prejudicaria o desempenho de moedas de países exportadores de produtos primários, tal como o real.

Estatísticas fiscais

Impacto esperado no USDBRL: altista

Enquanto os agentes do mercado financeiro aguardam por maiores detalhes sobre as medidas de ajustes nas despesas federais, a divulgação das estatísticas fiscais para setembro deve apontar déficit primário de cerca de R$ 8 bilhões e reforçar os receios de que o resultado primário evolui de forma incompatível com o atingimento da meta estabelecida pelo arcabouço fiscal, prejudicando o desempenho de ativos brasileiros e enfraquecendo o real.

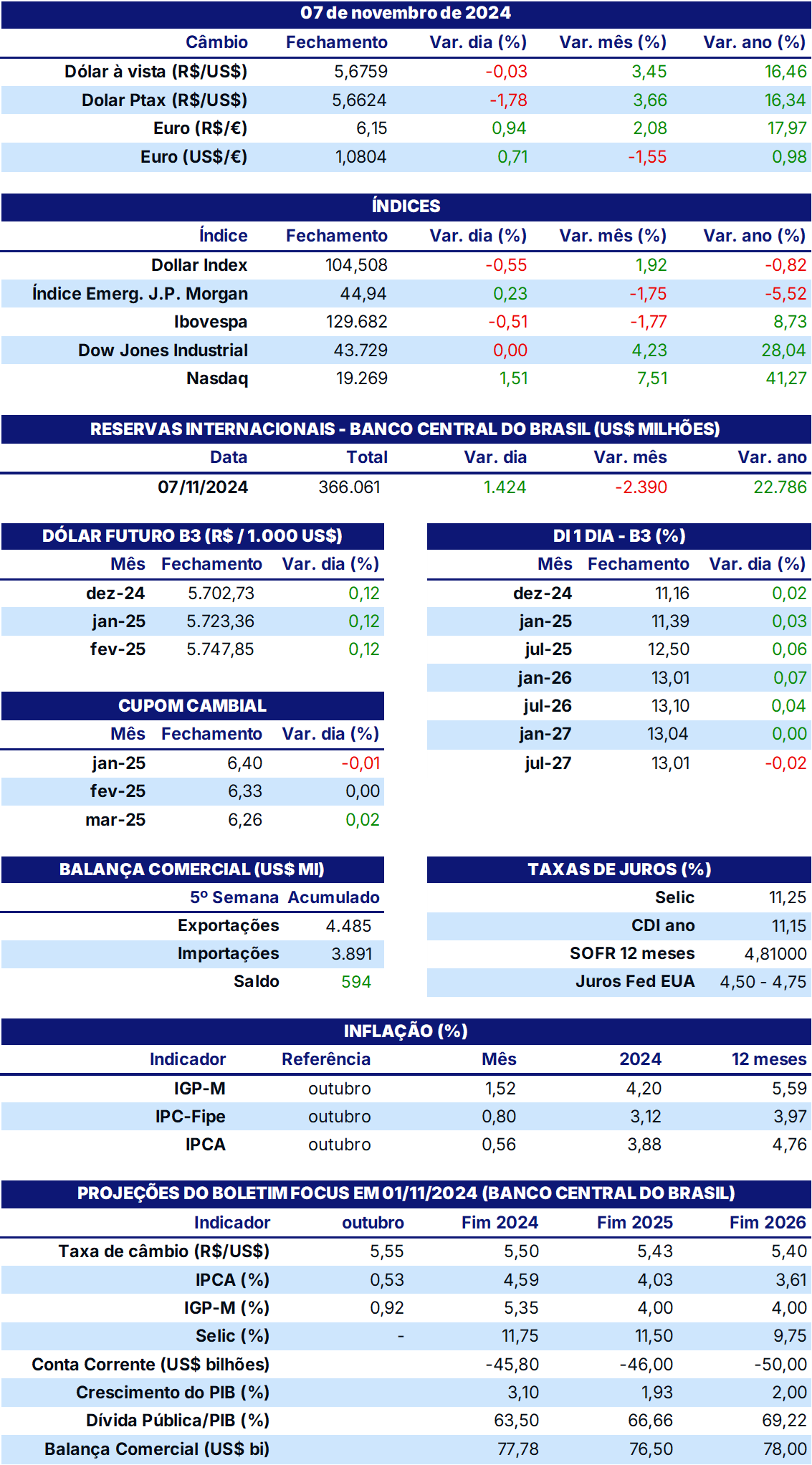

TABELA DE INDICADORES ECONÔMICOS

Fontes: Banco Central do Brasil; B3; IBGE; Fipe; FGV; MDIC; IPEA e StoneX cmdtyView.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.