Panorama de câmbio: principais eventos da semana

- Fatores baixistas

- PMI industrial e de serviços na China devem avançar levemente frente a setembro, melhorando as expectativas de investidores para o crescimento econômico do país e favorecendo o desempenho de ativos arriscados, como ações, commodities e moedas de países emergentes, como o real.

- Fatores altistas

- Estatísticas fiscais de setembro podem piorar a percepção de riscos de ativos brasileiros, resultando em maior exigência de prêmios de risco por investidores e enfraquecendo o real.

- Dados econômicos para atividade, inflação e mercado de trabalho nos EUA devem diminuir as apostas de investidores para cortes de juros pelo Federal Reserve, fortalecendo o dólar.

- Disputa acirrada e imprevisível para a eleição presidencial americana estimula a busca de ativos de segurança, favorecendo o desempenho do dólar.

Resumo da semana passada

Em semana de agenda esvaziada, o dólar se fortaleceu globalmente pela quarta semana seguida, impulsionada pela redução das apostas de investidores para cortes de juros nos EUA resultante de dados econômicos mais aquecidos e de uma antecipação de efeitos de uma possível vitória de Donald Trump na eleição presidencial. No Brasil, o pessimismo de agentes do mercado financeiro com as contas públicas brasileiras e defesas de autoridades econômicas para a condução da política fiscal provocaram volatilidade na taxa de câmbio.

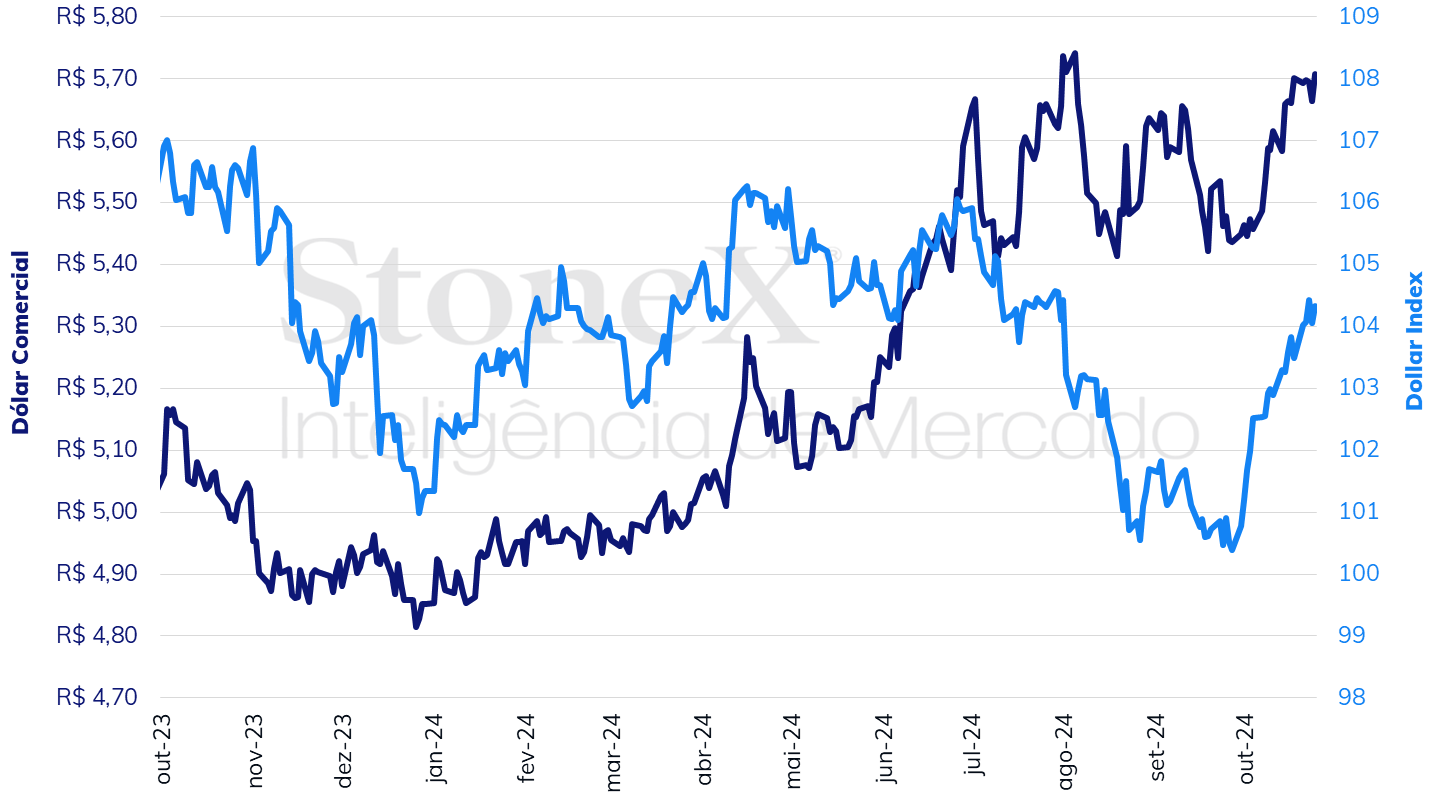

O dólar negociado no mercado interbancário terminou a sessão desta sexta-feira (25) em alta, cotado a R$ 5,7066, avanço semanal de 0,1%, mensal de 4,7% e anual de 17,6%. Já o dollar index fechou o pregão desta sexta cotado a 104,3 pontos, variação de +0,8% na semana, 3,5% no mês e de +3,0% no ano.

Dólar comercial (US$/R$) e Dollar Index (pontos)

Fonte: StoneX cmdtyView. Elaboração: StoneX.

O MAIS IMPORTANTE: Dados econômicos americanos

Impacto esperado no USDBRL: altista

Nas últimas semanas, o dólar se fortaleceu globalmente por conta do avanço expressivo dos rendimentos dos títulos do Tesouro americano (Treasuries), que, por sua vez, foi um reflexo da diminuição das apostas de investidores para cortes de juros pelo Federal Reserve (Fed). Um dos principais motivos para essa expectativa mais moderada para a queda dos juros no país são os dados econômicos mais aquecidos que o antecipado, um sinal de que a economia permanece vigorosa e que não há urgência para o Fed reduzir o grau de aperto monetário.

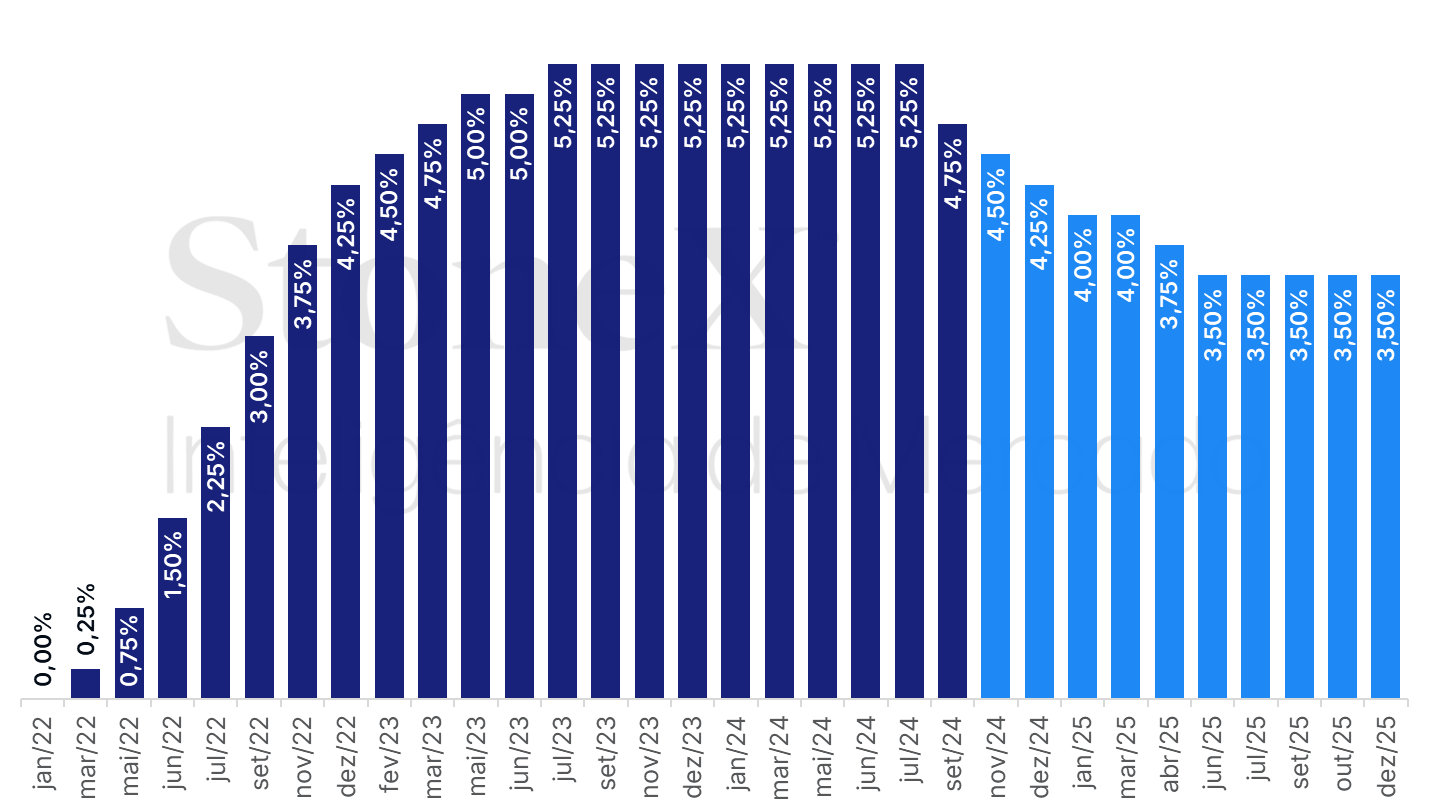

EUA: Histórico e expectativa para a taxa de juros – 25 de outubro de 2024

Fonte: CME FedWatch Tool. Elaboração: StoneX. Refere-se à aposta com maior probabilidade no mercado futuro de juros na data indicada.

Nesta semana, novos indicadores devem reforçar essa percepção de resiliência e robustez da economia americana. Por exemplo, a projeção mediana para a primeira leitura do Produto Interno Bruto (PIB) para o terceiro trimestre aponta para um crescimento anualizado de 3,0%, sustentado pela expansão do consumo interno. Adicionalmente, o Índice de Preços de Despesas de Consumo Pessoal (PCE), métrica utilizada pelo Federal Reserve para acompanhar a inflação ao consumidor no país, deve se realecerar em outubro, assim como observado nos Índices de Preços ao Consumidor (CPI) e ao Produtor (PPI) do mês. O núcleo do PCE que exclui os voláteis componentes de alimentação e energia, deve se acelerar de 0,1% em setembro para cerca de 0,3% em outubro, sugerindo que a estabilização de preços nos EUA avança de maneira bastante gradual. Por outro lado, a mediana das estimativas para a geração de empregos em outubro aponta para um saldo positivo de 140 mil novos postos de trabalho, o que representaria o 46º mês consecutivo de expansão do saldo de empregos. Embora o número seja bem menor que o aumento líquido de 254 mil empregos de setembro, alguns fatores excepcionais devem reduzir o total de empregos entre 60 e 80 mil postos de trabalho, como a passagem de dois furacões no sul do país e a licença coletiva não remunerada (“furlough”) de funcionários da Boeing em meio a negociações sindicais. Estas estimativas, se confirmadas, devem reforçar a percepção de que os juros cairão de forma mais lenta nos EUA, o que contribui para a rentabilidade dos títulos denominados em dólar e favorece o fortalecimento da moeda americana.

Incerteza no quadro eleitoral americano

Impacto esperado no USDBRL: altista

Outro fator importante para a diminuição das apostas de investidores para cortes de juros pelo Federal Reserve das últimas semanas é a incerteza sobre o resultado da eleição presidencial nos EUA, de 05 de novembro, cuja disputa permanece muito acirrada e imprevisível. Sete estados americanos que podem ser decisivos mostram uma diferença nas intenções de voto entre Donald Trump e Kamala Harris menor que dois pontos percentuais, e em quatro deles a diferença é menor que um ponto percentual. Este cenário deve se manter inalterado até o final do pleito, o que eleva a incerteza sobre a evolução das políticas econômicas estadunidenses e estimula a busca de ativos de segurança, que são menos voláteis e mais líquidos, como a moeda americana. Adicionalmente, analistas acreditam que investidores estejam se antecipando aos impactos esperados de uma vitória de Trump. O candidato defende um aumento drástico nas tarifas americanas de importação, de 60% sobre a China e de 10% sobre as demais economias globais, o que pode impulsionar a inflação do país e restringir a capacidade do Fed diminuir o nível de juros a fim de neutralizar tal impacto. Tanto a incerteza mais elevada como a antecipação de efeitos de uma vitória de Trump tendem a beneficiar o desempenho global do dólar.

Receios fiscais no Brasil

Impacto esperado no USDBRL: altista

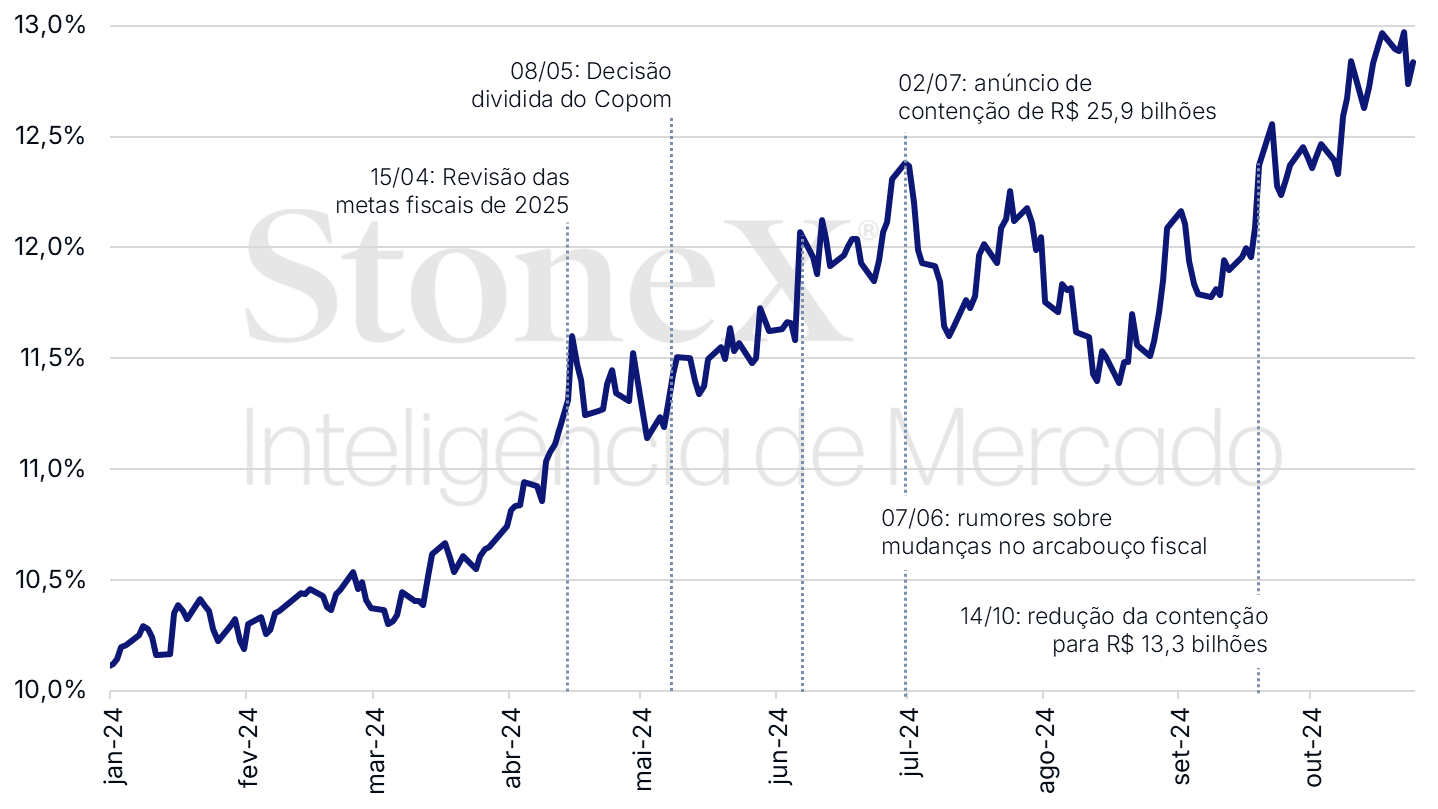

Nas últimas semanas, o grau de desconfiança e pessimismo de investidores em relação ao processo de consolidação fiscal brasileiro se manteve bastante elevado mesmo diante de reiteradas promessas de autoridades econômicas de medidas para um “ajuste estrutural” dos gastos públicos após o segundo turno das eleições municipais, o que resultou em aumento da exigência de prêmios de riscos e penalizou o desempenho de ativos brasileiros, como a taxa de câmbio do real e a taxa dos contratos futuros de juros (DI). Nesta semana, enquanto os agentes do mercado financeiro aguardam por maiores detalhes sobre possíveis ajustes nas despesas federais, a divulgação das estatísticas fiscais para setembro deve reforçar os receios de que o déficit primário evolui de forma incompatível com o atingimento da meta de resultado primário, prejudicando o desempenho de ativos brasileiros e enfraquecendo o real.

Brasil: taxa dos contratos de Depósito Interfinanceiro (DI) para janeiro de 2029 (% a.a.)

Fonte: Refinitiv. Elaboração: StoneX.

PMI na China

Impacto esperado no USDBRL: baixista

Na China, as divulgações dos Índices de Gerentes de Compras (PMI) para o mês de outubro deverão permanecer no foco dos investidores, que monitoram a saúde da economia chinesa e esperam por novas medidas fiscais de estímulo econômico. Espera-se uma leve melhora no desempenho tanto do PMI industrial como o de serviços em relação a setembro, com leve retração da atividade industrial e discreto crescimento da atividade de serviços. Essa melhoria esperada está atrelada, em grande medida, à recuperação dos mercados acionários e do setor de serviços financeiros, iniciada na segunda quinzena de setembro, como reflexo das medidas de estímulo adotadas pelo governo chinês. Adicionalmente, os investidores deverão monitorar potenciais novos anúncios de medidas de impulso econômico por parte do governo chinês, com possível implementação já no início de novembro. Analistas apontam a possibilidade de novas expansões monetárias, pacotes de estímulo a setores estratégicos e o aprofundamento de benefícios relacionados à seguridade social. Caso esses estímulos atendam as expectativas de investidores, deve-se beneficiar o desempenho de ativos arriscados, tais como ações, commodities e moedas de países exportadores de produtos primários, como o real.

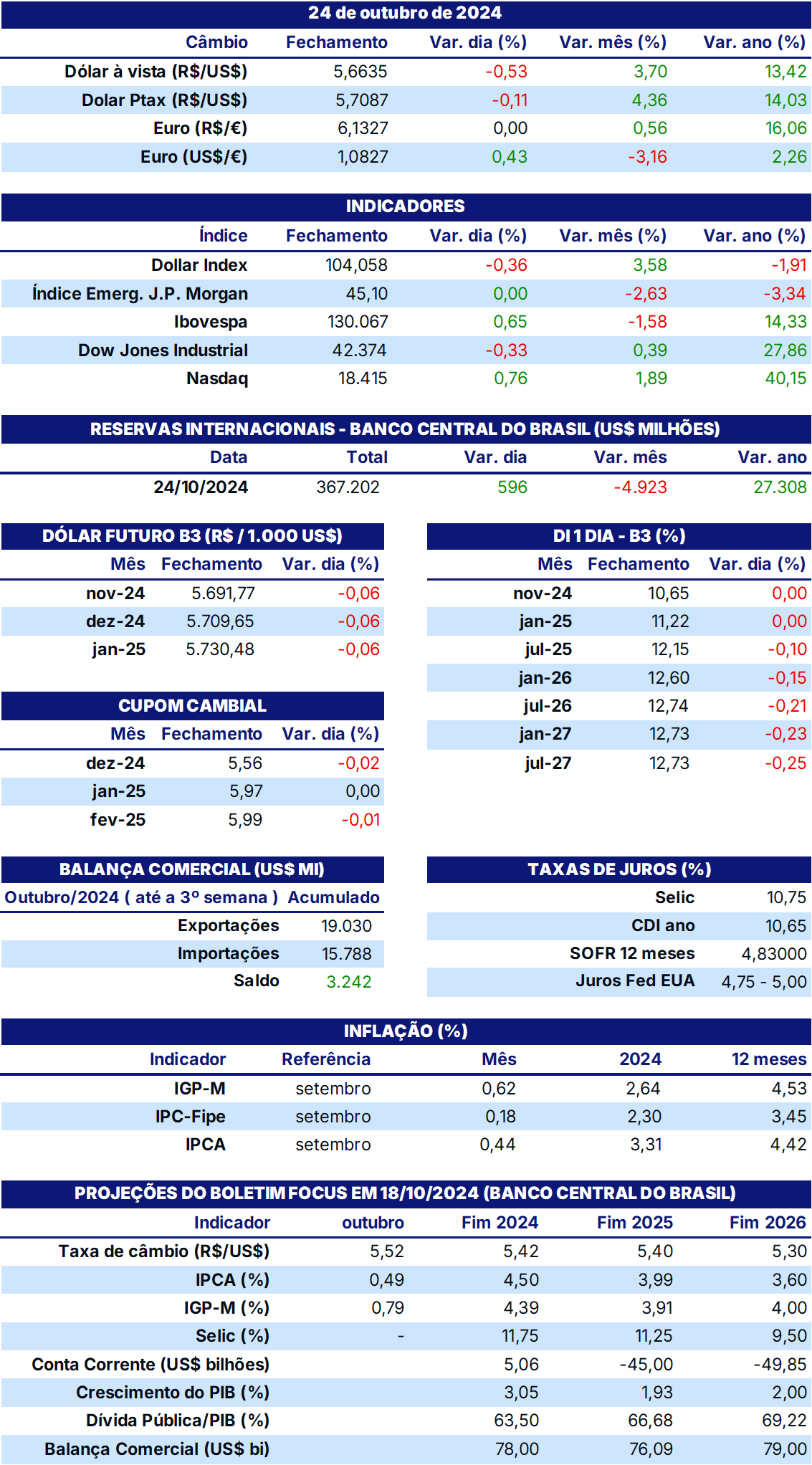

TABELA DE INDICADORES ECONÔMICOS

Fontes: Banco Central do Brasil; B3; IBGE; Fipe; FGV; MDIC; IPEA e StoneX cmdtyView.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.