Leilão indiano derruba o preço dos nitrogenados

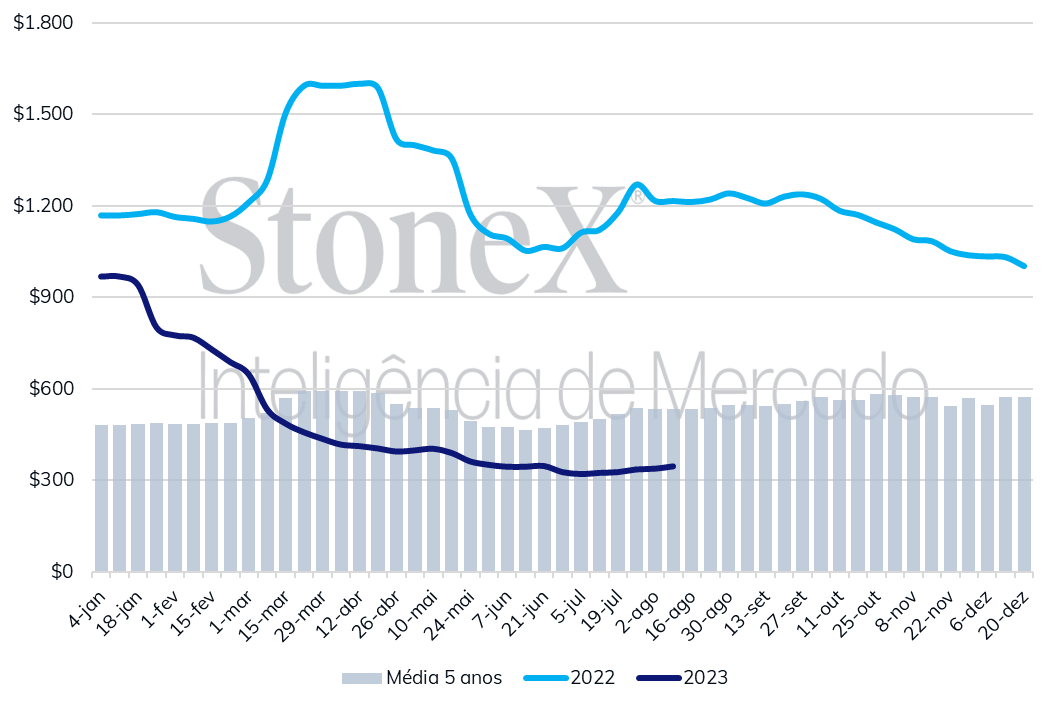

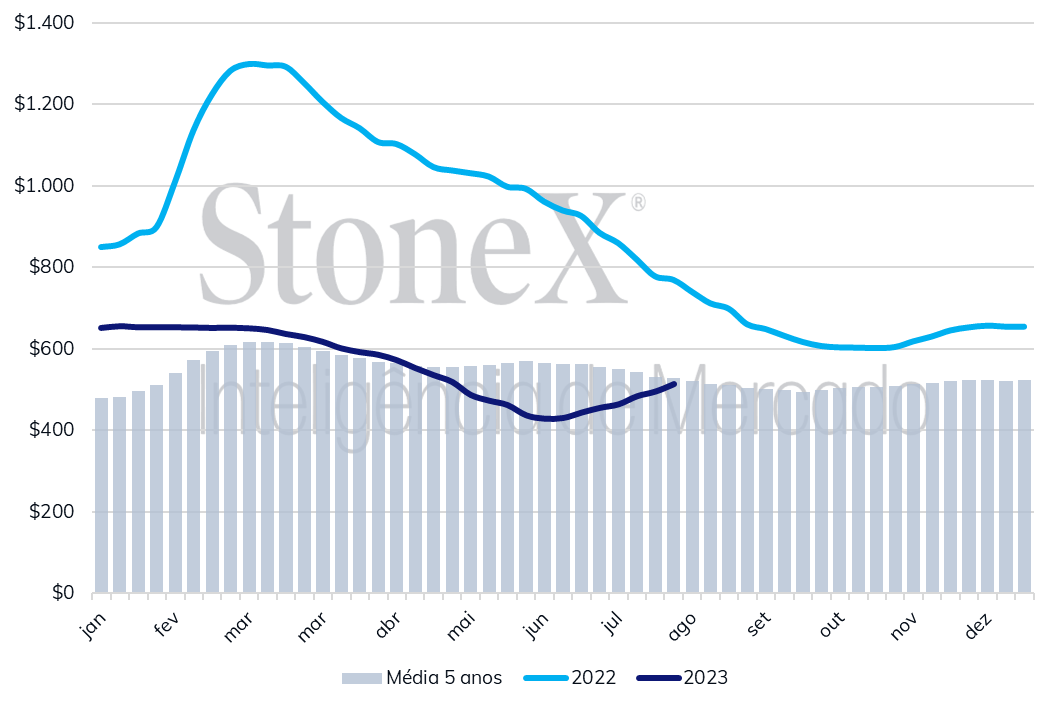

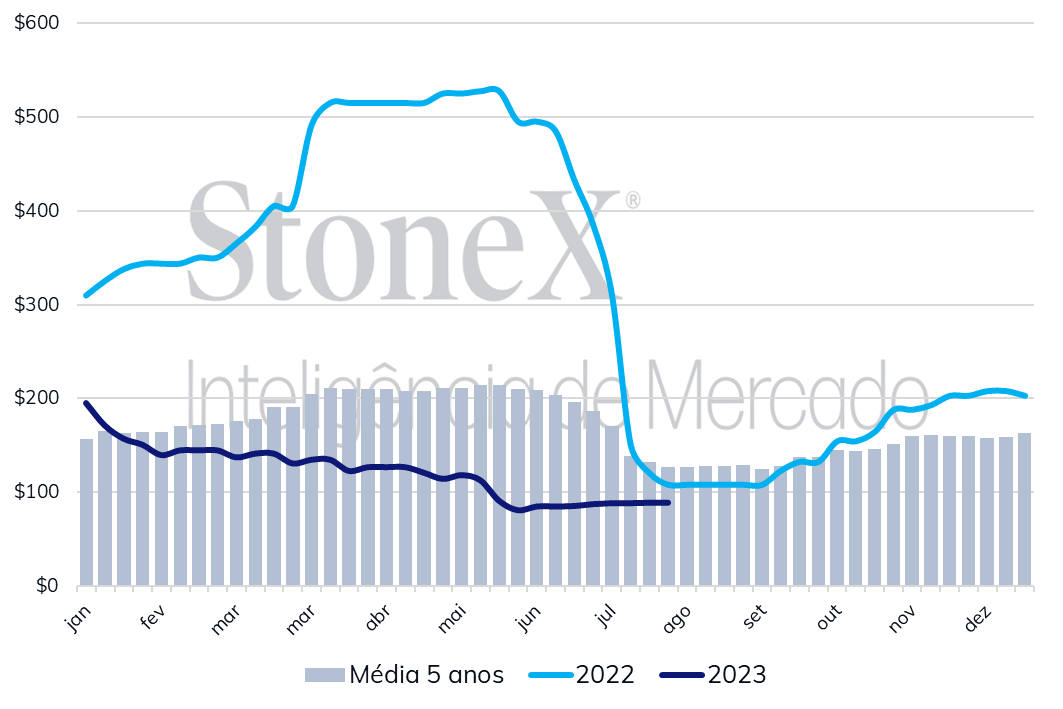

Panorama geral - Nesta semana, após dois meses de ganhos intensos, os fertilizantes nitrogenados voltaram a atuar em baixa. O principal fator por trás das perdas foi o resultado do leilão indiano, que mostrou ampla disponibilidade de oferta e preços menores que os anteriormente observados. Além disso, nos últimos dias a oferta se normalizou no Egito e no Sudeste Asiático e a demanda brasileira e norte-americana deu uma enfraquecida, fatores que também contribuíram para as perdas. Apesar desses diversos fatores baixistas, as perspectivas futuras são incertas. Além da tradicional volatilidade da ureia, vale destacar que nesta semana o gás natural ficou 30% mais caro na Europa, um importante fator altista. Mais sobre essa questão do gás natural na parte de amônia deste relatório.

Leilão indiano indicou boa disponibilidade global de oferta - No dia 9 de agosto, a Indian Potash Limited (IPL) fechou um leilão para a aquisição de ureia. Foram recebidas 19 ofertas para a costa leste, totalizando 1,632 milhão de toneladas; e 17 ofertas para a costa oeste, totalizando 1,751 milhão de toneladas. No agregado das duas costas, foram 3,383 milhões de toneladas, um volume bastante elevado. Para efeitos de comparação, no leilão anterior a Índia recebeu ofertas de “apenas” 2,5 milhões de toneladas. A interpretação do mercado foi de que isso significa que a oferta de ureia está maior do que antes se imaginava. As expectativas quanto à China, em especial, sofreram uma correção importante, com os investidores agora acreditando que o país tem capacidade para fornecer 600 mil toneladas, contra a expectativa de 300 mil que existia antes do leilão.

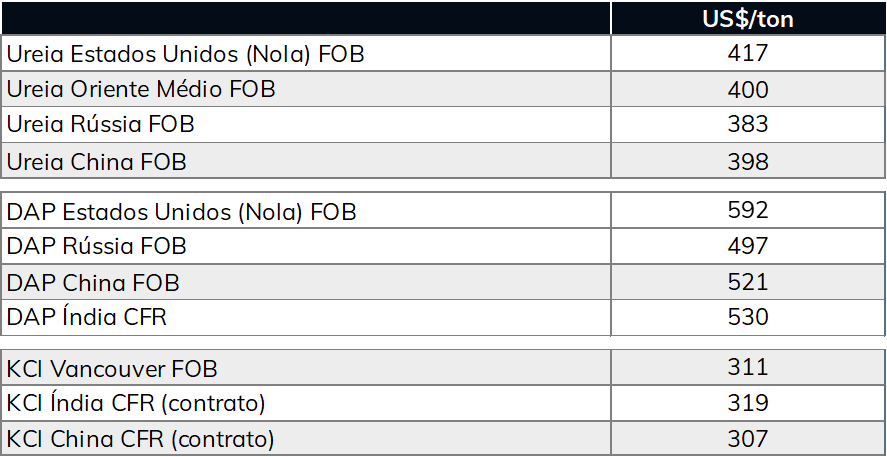

Leilão indiano mostrou preços menores que os anteriormente observados - Das 19 ofertas recebidas para a costa leste, a com o menor preço foi o da Samsung: US$396/ton CFR. Já o menor preço entre as 17 ofertas para a costa oeste foi o da Macrosource: US$399/ton CFR. Esses valores são bem menores que os que vinham sendo praticados antes do leilão e acabaram exercendo pressão de baixa sobre todo o mercado de ureia. Na semana passada, por exemplo, as mercadorias chinesas e russas estavam chegando na Índia por aproximadamente US$ 424/ton CFR e US$433/ton CFR, respectivamente. Pelo que foi divulgado, a Índia emitiu contrapropostas com o valor de US$396/ton CFR para as 13 empresas que ofertaram os valores mais baixos para a costa leste; e emitiu contrapropostas com o valor de US$399/ton para as 13 empresas que ofertaram os valores mais baixos para a costa oeste. Nos próximos dias, será divulgado quais empresas aceitaram e quais rejeitaram as contrapropostas indianas. A expectativa é que a Índia feche a compra de um volume entre 1 milhão e 1,5 milhão de toneladas.

Normalização da oferta global - No rally dos nitrogenados dos últimos dois meses, teve um papel importante os problemas produtivos no Egito, na Nigéria, no Sudeste Asiático e na Rússia. Atualmente, todos estes problemas, com exceção do da Nigéria, parece que foram ou estão prestes a serem resolvidos. No Egito, no dia 7 de agosto, o governo informou as plantas produtoras de ureia que elas poderiam voltar a produzir com máxima capacidade, acabando com a política de cortes de 30% na produção que durou três semanas. No Sudeste Asiático e na Rússia, o período de manutenção nas plantas chegou ao fim e, com isso, a oferta está voltando ao normal.

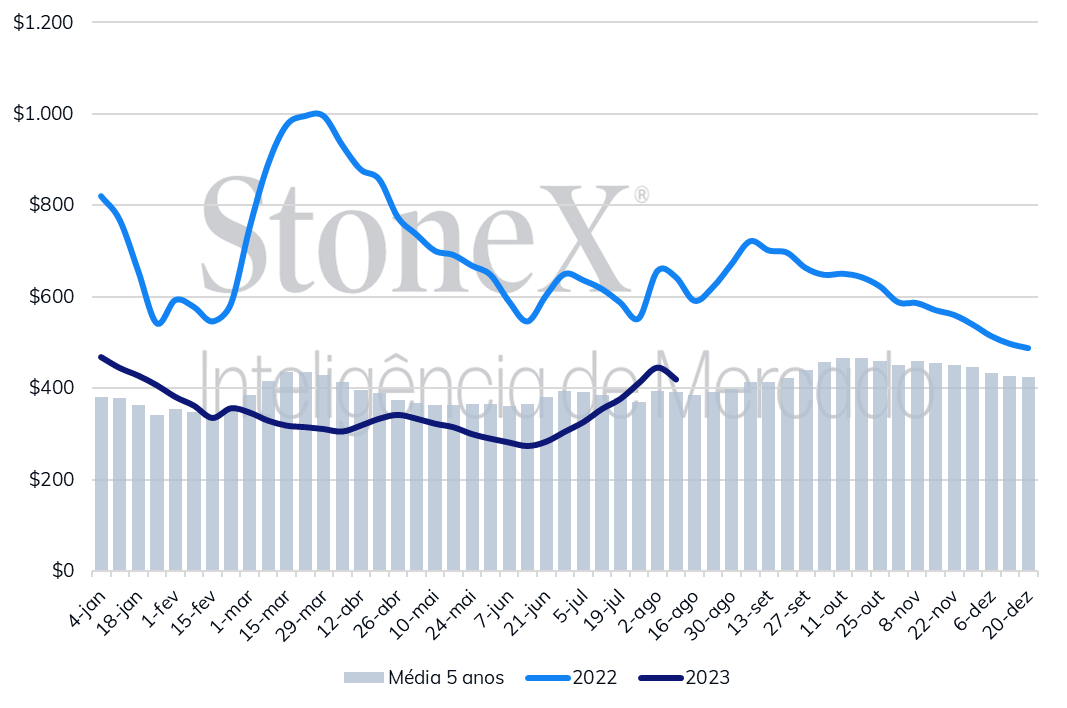

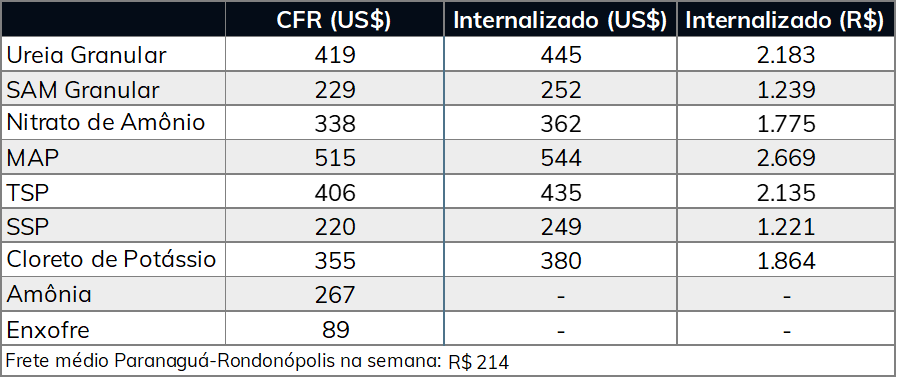

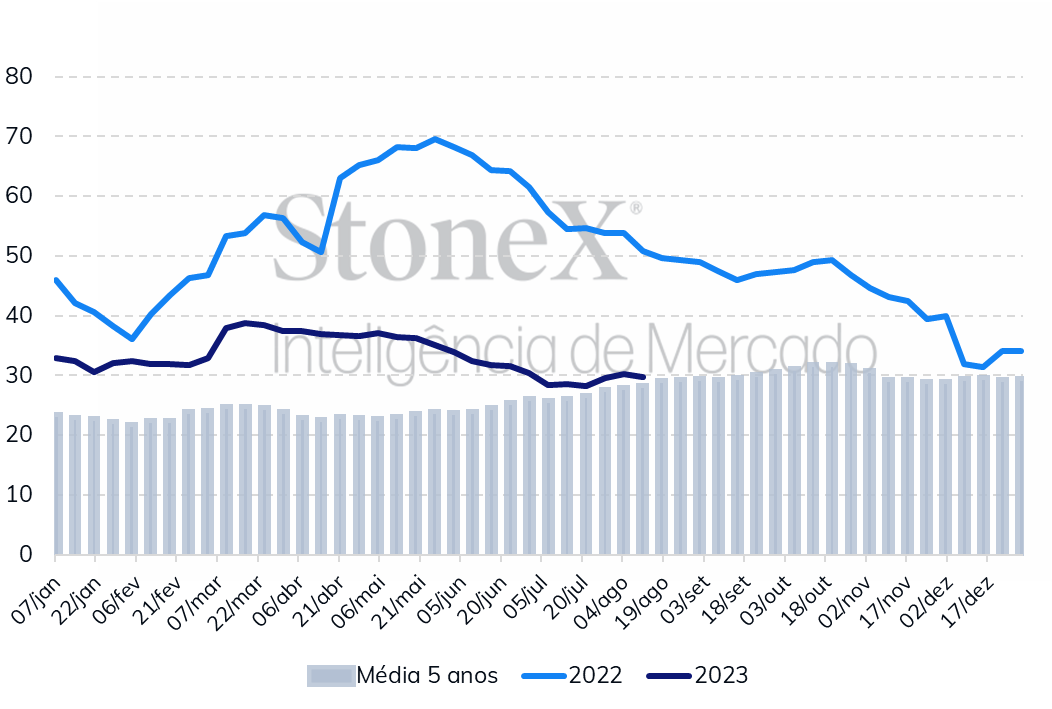

Retração na demanda brasileira e norte-americana - Após semanas de demanda aquecida, os importadores brasileiros de ureia aparentemente deram uma segurada nas compras. Nesta última semana, apenas pequenos lotes foram comprados e por preços menores. Ademais, o cenário global mais enfraquecido também exerceu pressão sobre os preços no Brasil. Com isso, a ureia recuou de US$445/ton CFR na semana passada para US$419/ton CFR na semana atual. Nos Estados Unidos, o cenário foi o mesmo. Após semanas de bons volumes de negociação, poucos negócios foram concluídos nesta semana, com o mercado aguardando o resultado do leilão indiano. Quando ele foi divulgado, o sentimento baixista tomou conta do mercado, resultando em desvalorizações expressivas. No momento, o DAP é negociado no porto de Nova Orleans por US$417/ton FOB, um recuo semanal de US$39/ton. Na bolsa de Chicago, o contrato futuro de ureia em Nova Orleans com vencimento em setembro está sendo negociado por US$389/ton FOB.

Mercado está de olho nas exportações chinesas de ureia - O quanto a China consegue exportar de ureia é um assunto muito importante para o futuro dos preços dos nitrogenados. Em maio e junho, os dois primeiros meses após a diminuição das restrições governamentais, as exportações chinesas cresceram, mas seguiram pequenas se comparadas ao volume que existia antes das restrições: 183 mil e 224 mil toneladas, respectivamente, contra a média de mais ou menos 425 mil toneladas mensais que existiu entre 2019 e 2021. Agora, com indícios de que a China poderá entrar no leilão indiano fornecendo um volume próximo a 600 mil toneladas, existe a expectativa de um crescimento nas exportações chinesas. O mercado, portanto, deve ficar de olho nessa questão, que será importantíssima para o balanço global de oferta e demanda.

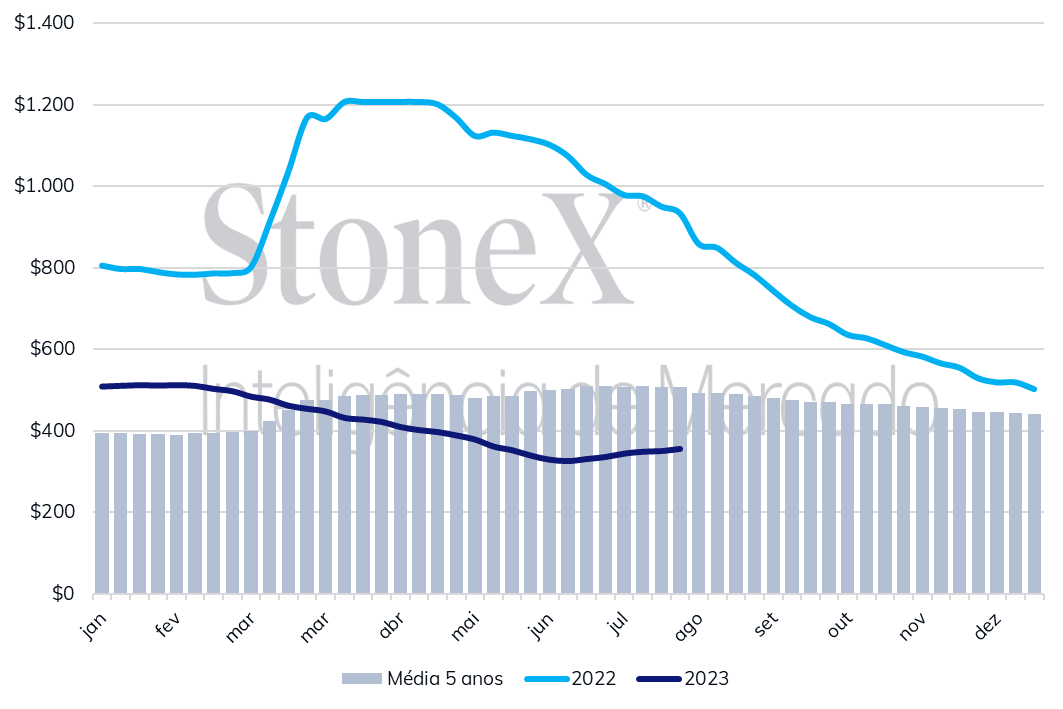

Gráfico: Ureia granular - Brasil - US$/tonelada CFR