Etanol

De acordo com os dados divulgados pelo Ministério da Agricultura e Pecuária (MAPA), os estoques totais de etanol no Brasil somavam 7,97 milhões de m³ ao final da primeira quinzena de agosto, valor 2,7% acima da média de três anos, porém, 2,4% abaixo do ano passado. Esse número é resultado de uma queda nos estoques de hidratado de 6,8% em relação a 2023, mas de um crescimento anual do volume estocado de anidro, que está 4,8% maior.

No Centro-Sul brasileiro, os estoques de passagem do álcool hidratado de 2023/24 (abr-mar) para 2024/25 foram de 1,54 milhões de m³, recorde histórico. Apesar de saídas no mercado doméstico 21% acima de 2022/23, a última safra conviveu também com alta produção, decorrente do recorde de moagem e do crescimento do setor de etanol de milho, e uma demanda aquém do potencial, uma vez que ela demorou a responder aos níveis de paridade.

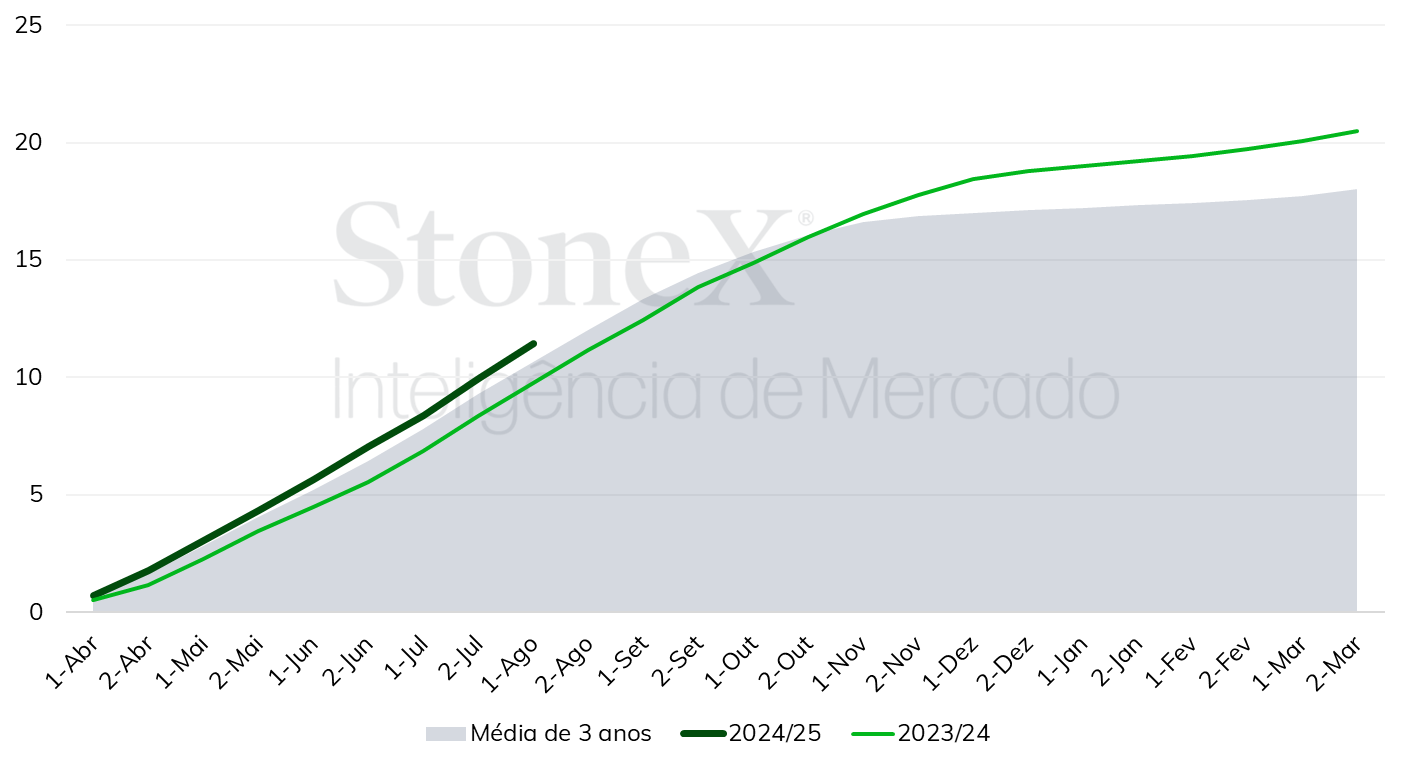

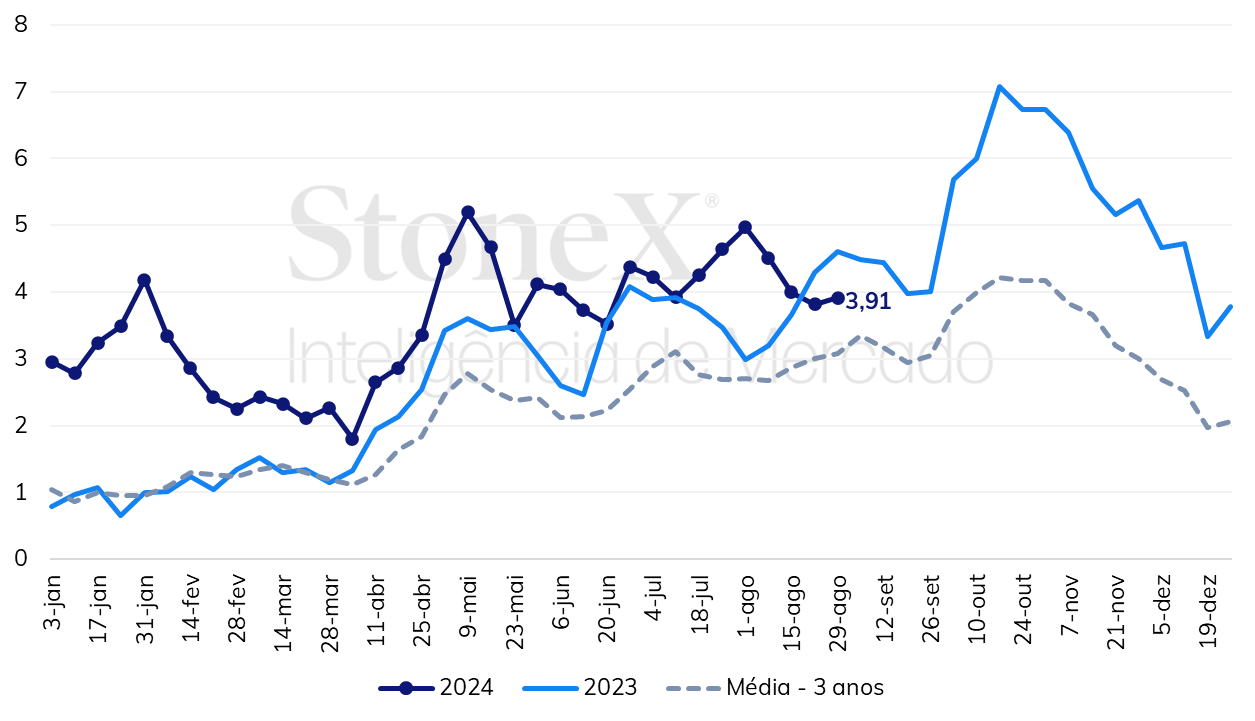

Entretanto, o ritmo de compra por parte das distribuidoras cresceu em 2024/25, com uma média quinzenal de 914 mil m³ de vendas de hidratado no mercado interno até a primeira metade de agosto. Isso levou o acumulado das saídas domésticas a 8,23 milhões de m³ no período, alta anual de 44% e segundo maior valor da série histórica até o momento.

Vendas acumuladas de etanol hidratado no mercado interno do Centro-Sul (milhões de m³)

Fonte: UNICA. Elaboração: StoneX.

Fonte: UNICA. Elaboração: StoneX.

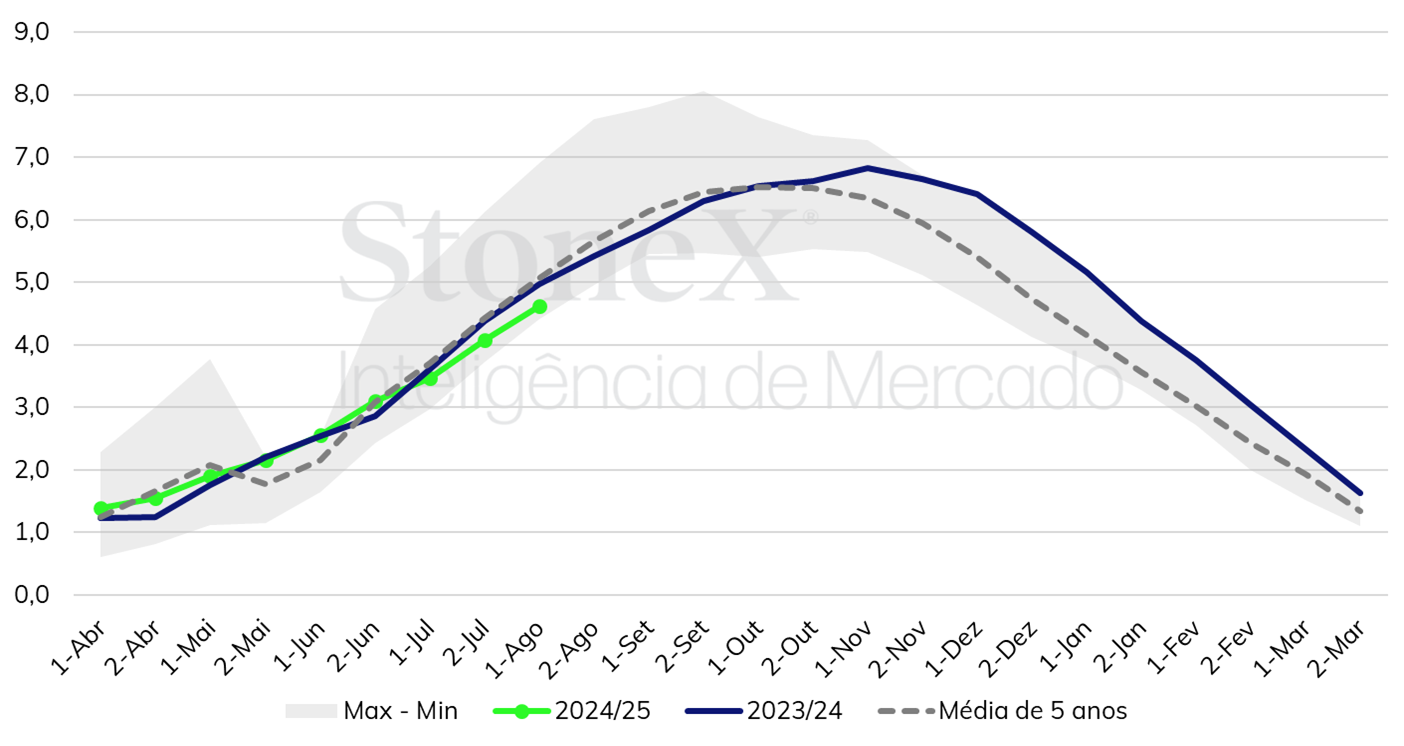

Nesse sentido, observa-se uma demanda crescendo em uma velocidade maior se comparada à oferta, pressionando consequentemente os estoques do produto, apesar de uma produção 17% maior, devido à moagem adiantada em relação ao ano passado, a um mix produtivo parecido frente a 2023/24 por parte das usinas, e ao etanol de milho em forte expansão. O hidratado, segundo o MAPA, contava com estoques de 4,6 milhões de m³ na primeira quinzena de agosto, queda anual de 7%.

Estoques de etanol hidratado no Centro-Sul (milhões de m³)

Fontes: MAPA, UNICA. Elaboração: StoneX.

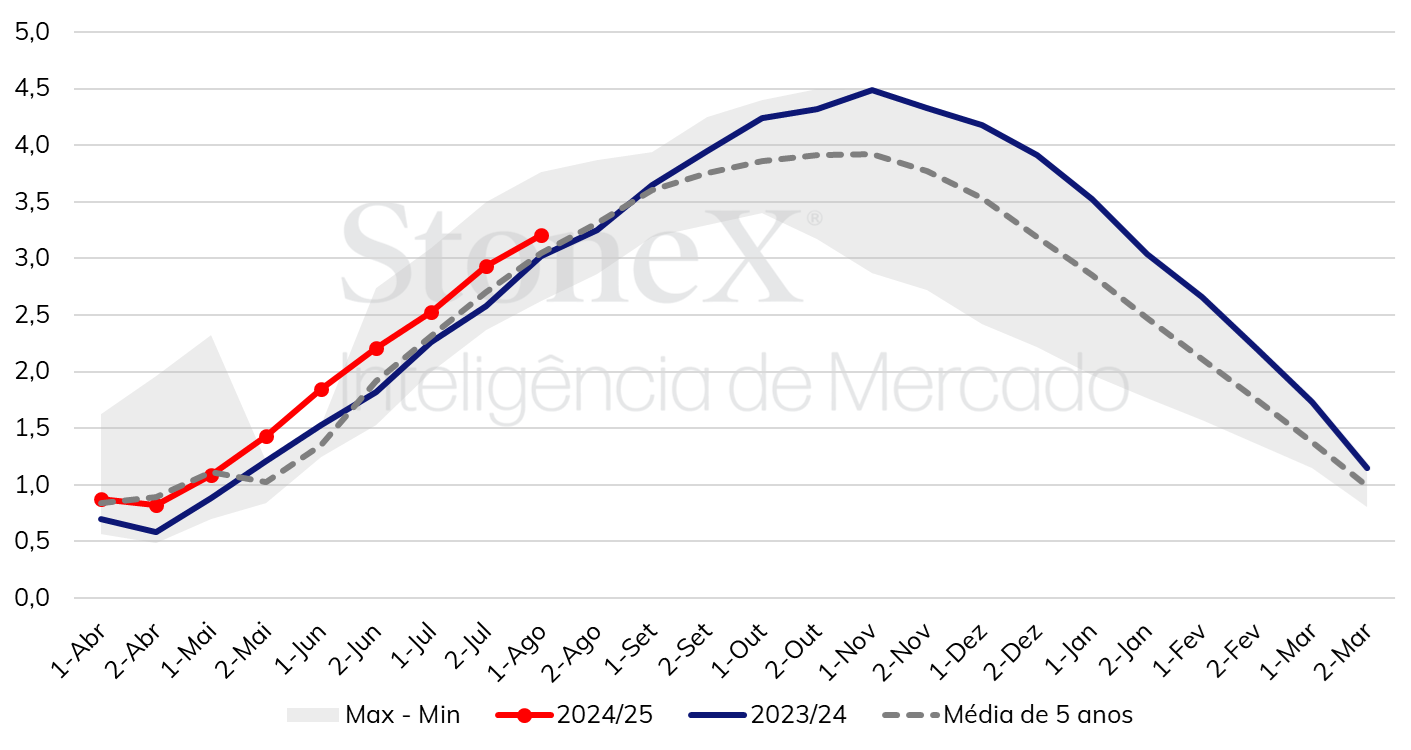

Para o anidro, o cenário tem sido oposto no lado da demanda. Isso porque, no Centro-Sul, as vendas de gasolina pelas distribuidoras de combustíveis no ano-safra atual 2024/25, pelos dados da ANP, até julho, se encontram 9,1% menores em comparação com 2023/24. No período, as vendas de anidro nas usinas caíram 3%, algo refletido na produção, que foi 6% menor nos primeiros quatro meses do ciclo, e nas exportações, que se encontram 20% abaixo de 2023/24 até a primeira metade de agosto. Assim, os estoques do produto continuam acima do ano passado, somando 3,21 milhões de m³ (+6,1%), apesar de estar perdendo a vantagem quinzena a quinzena por conta da menor produção, e devem ficar em patamares normalizados até o fechamento do ciclo.

Estoques de etanol anidro no Centro-Sul (milhões de m³)

Fontes: MAPA, UNICA. Elaboração: StoneX.

Fontes: MAPA, UNICA. Elaboração: StoneX.

Açúcar

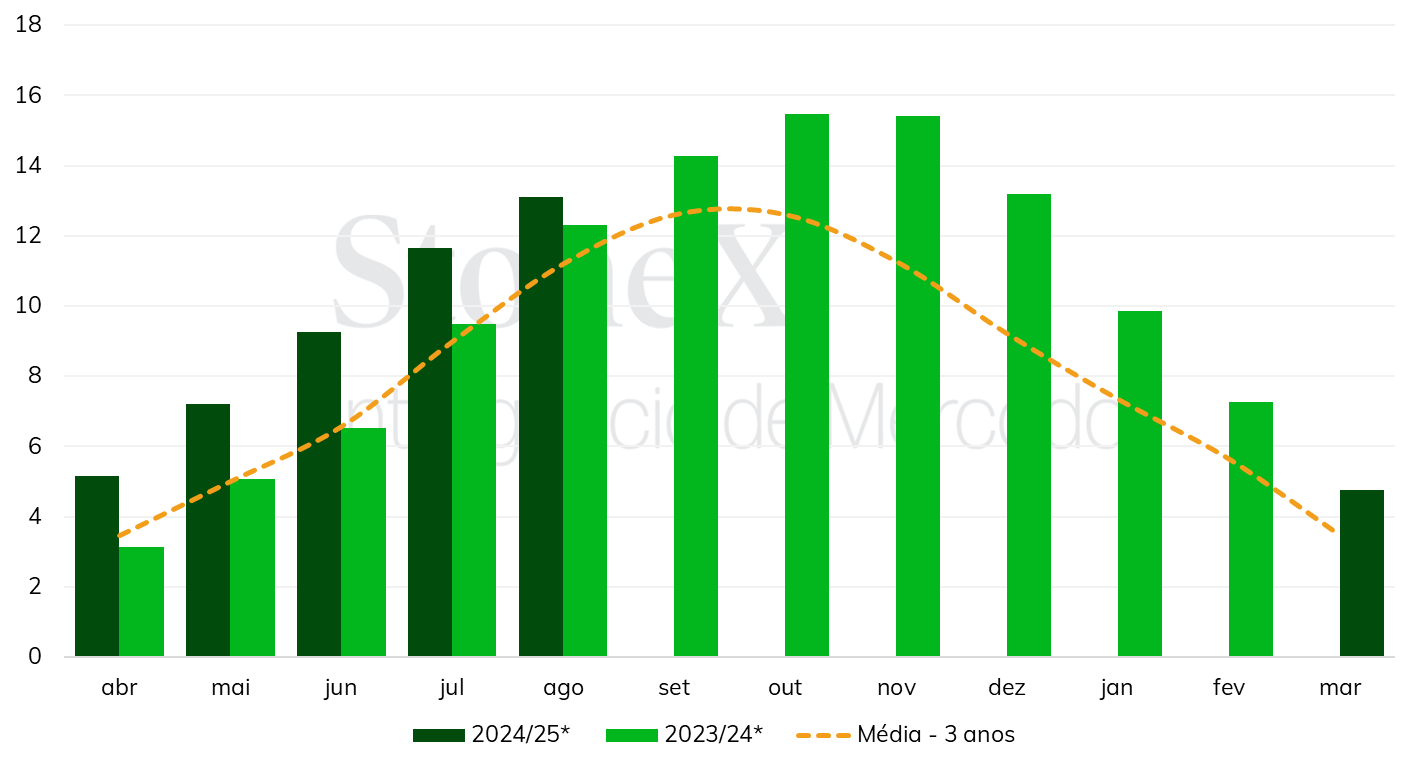

No ciclo 2023/24 (abr-mar), os estoques de açúcar alcançaram as máximas no Brasil, respondendo ao desempenho recorde da temporada no Centro-Sul (CS). No mês de novembro, os níveis estocados da commodity bateram as 16 milhões de toneladas, um valor nunca visto, e em um período atípico de crescimento na oferta, uma vez que, sazonalmente, a colheita já se encontra na entressafra. No ano passado, de acordo com o recorde de produtividade e alta disponibilidade de cana, uma parte relevante das usinas do CS ainda operavam em dezembro, algo também pouco comum.

Concomitantemente, os preços no mercado internacional estimularam a maximização do mix açucareiro, que levou a recordes mensais na produção de açúcar no pico da safra (jul-set), elevando consequentemente o excedente exportável brasileiro. Por outro lado, outubro foi um mês “cruel” para o setor, uma vez que os volumes de lineup nos portos brasileiros se encontravam nas máximas, mas as chuvas em Santos por vários dias naquela época atrasaram o embarque de navios e a nomeação de novas cargas, aumentando assim os estoques no mercado doméstico, dificultando a chegada do açúcar nos destinos (onde havia demanda suportada) e levando, assim, a um fator altista no NY#11.

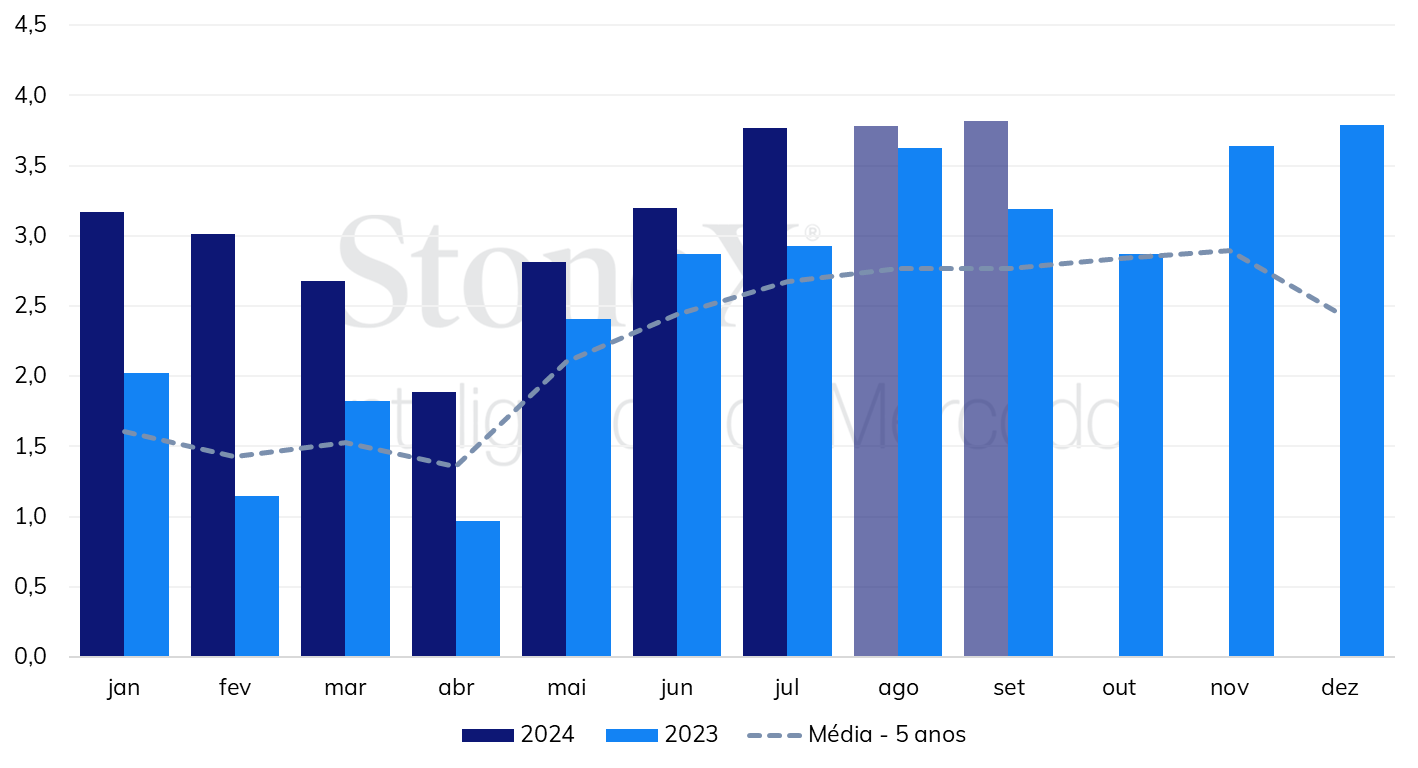

Por outro lado, o clima seco de novembro em diante, apesar de prejudicar o desenvolvimento da cana de 2024/25, proporcionou o escoamento desses estoques acumulados. Em todos os meses de novembro/23 a julho/24, as exportações do adoçante (segundo o MDIC) foram recordes. Mesmo assim, por conta da elevada oferta no Centro-Sul, os estoques finais na região de 2023/24 fecharam em níveis recordes, apesar do fechamento indicado pelo MAPA de 2,9 MMt. Contando com os estoques iniciais divulgados pela UNICA para 2023/24, de 3,16 milhões de toneladas, somando a oferta do ciclo – produção de 42,43 MMt – e retirando a demanda total (consumo interno dado pela UNICA, de 8,69 MMt, e exportações divulgadas pelo MDIC, de 32,3 milhões de toneladas), os estoques finais no CS devem ter finalizado pouco acima de 4,7 milhões de toneladas na temporada passada.

Exportações mensais de açúcar pelo Brasil (milhões de toneladas)*

Estimativas StoneX para agosto e setembro. Fonte: MDIC. Elaboração: StoneX.

Estimativas StoneX para agosto e setembro. Fonte: MDIC. Elaboração: StoneX.

Para agosto e setembro, os níveis de produção e estoques atuais podem proporcionar a continuidade do observado em julho nas exportações, entre 3,7-3,8 milhões de toneladas (volumes indicados pelo lineup, por exemplo), acompanhando o movimento sazonal do pico dos embarques (julho-nov). Entretanto, a quantidade exportada em setembro vai depender do clima e da própria duração da safra, que já tem rumores de “morte súbita”, ou seja, de encerramento acelerado e precoce. Caso não chova no mês que vem, é provável que o volume mencionado seja próximo em setembro, uma vez que, de acordo com a Williams, para embarque em setembro, já estão nomeadas 3,3 MMt de açúcar.

Lineup de açúcar no Brasil (milhões de toneladas)

Fonte: Williams. Elaboração: StoneX.

Fonte: Williams. Elaboração: StoneX.

Por fim, os estoques de açúcar no Centro-Sul, apesar de virarem a safra nas máximas, vêm diminuindo a diferença em relação ao ciclo passado. A produção de açúcar, até a primeira quinzena de agosto, se encontrava 5,4% acima de 2023/24, também perdendo a vantagem em termos anuais, uma vez que ela já foi 16% maior no final de junho. Dessa forma, os estoques no final de agosto devem ficar próximos de 13 milhões de toneladas, 7% maiores que no ano passado – contra julho, que estava 23% maior. Nesse sentido, é provável que o volume estocado do produto no Brasil esteja caminhando para níveis normalizados, fator diretamente ligado ao recorde de exportação neste ano e produção potencialmente menor até o fechamento da safra.

Estoques mensais de açúcar no Centro-Sul (milhões de toneladas)*

Estimativas StoneX a partir de março/24. Fontes: UNICA, MAPA. Elaboração: StoneX.

Estimativas StoneX a partir de março/24. Fontes: UNICA, MAPA. Elaboração: StoneX.

- Resumo da semana

Na última semana, as cotações do açúcar registraram avanço expressivo em resposta às preocupações com a safra do Centro-Sul brasileiro, contexto exacerbado pela incidência de incêndios nas principais regiões produtoras do país. Segundo a Orplana, 80 mil ha de cana teriam sido afetadas, número que representa mais de 1% da área do Centro-Sul, entre áreas a serem colhidas e outras de rebrotamento de cana, o que poderá também afetar a temporada 2025/26 (abr-mar). Para o açúcar bruto SBV4, os preços encerraram a semana em US¢ 19,38/lb, avanço de 5,4% no período, máxima desde o início de julho para o contrato de outubro. O adoçante seguia sob pressão baixista significativa até meados de agosto devido ao clima mais favorável no Sul da Ásia, assim como pela visão mais favorável para o saldo global em 2024/25 (out-set) como um todo. A maior preocupação com a safra brasileira, entretanto, arrefece a visão baixista do mercado, cenário que deverá seguir sendo monitorado, haja vista as preocupações relativas a uma “morte súbita” da safra 2024/25 no Centro-Sul brasileiro, após um início mais acelerado em relação a 2023/24 e os efeitos do clima seco sobre a produtividade.

- Índia anuncia liberação para a produção de etanol a partir do desvio de açúcar em 2024/25

Nesta última quinta-feira (29), o governo indiano anunciou a liberação da produção de etanol a partir do caldo de cana e do melaço B na safra 2024/25 (out-set). Em dezembro de 2023, o Governo indiano havia limitado a fabricação de etanol por essas modalidades, as quais desviam matéria-prima da produção de açúcar, a fim de assegurar a disponibilidade doméstica do adoçante – temendo uma safra pior por conta do El Niño em 2023. À época, a limitação causou uma queda brusca nos preços do açúcar, por limitar as perspectivas de queda produtiva na Índia, contexto corroborado pela ação dos especuladores. Com a liberação anunciada para a próxima temporada, espera-se um crescimento no desvio de açúcar para etanol, considerando a meta de mistura de 20% de etanol na Índia em 2024/25.

- UNICA divulga acompanhamento da primeira metade de agosto

Na última quarta-feira, a União da Indústria de Cana-de-Açúcar e Bioenergia (UNICA) divulgou seu relatório quinzenal de acompanhamento de safra referente à primeira metade de agosto de 2024. O período indicou moagem de 43,8 milhões de toneladas de cana, uma queda de 8,6% em relação ao mesmo período de 2023. A atual temporada já soma 377,4 milhões de toneladas – ainda 4,8% acima da safra recorde de 2023/24, mas perdendo ritmo de avanço em relação à safra anterior desde a primeira quinzena de julho. Sob uma moagem de 43,8 milhões de toneladas, mix de 49,27% de açúcar e ATR de 151,09 kg/ton, a produção de açúcar da quinzena foi de 3,11 milhões de toneladas, uma queda de 10% em relação a 2023/24, mas ainda 5,2% acima da média dos últimos 3 anos. Um ponto de atenção, neste contexto, é o mix açucareiro, que indicou queda de 1,55 p.p em relação ao mesmo período de 2023.

- IKAR estima queda na produção de açúcar na Rússia

Na última semana de julho, as usinas de açúcar na Rússia iniciaram a colheita da temporada 2024/25 (ago/jul). As perspectivas iniciais para a fabricação açucareira russa eram positivas, antes do período sazonal de chuvas, uma vez que a área plantada de beterraba sacarina cresceu 7%, alcançando 1,14 milhões de hectares. Entretanto, os meses de chuva na Rússia não foram positivas para as áreas do tubérculo, com prolongada seca em 2024. Até o momento, foram colhidas 2,55 milhões de toneladas de matéria-prima, sob fortes quedas de produtividade em algumas regiões. Dessa forma, o IKAR (Instituto para Estudos de Economia Agrícola da Rússia) estima uma produção de 6,1 milhões de toneladas para 2024/25, o que significaria uma queda de quase 10% frente a 2023/24.

- Movimentação do etanol na semana

Na última semana (30), os preços do etanol hidratado registraram uma leve tendência de recuperação, em resposta à queda ao final da semana anterior – que viu um menor volume de negociações. A indicação do hidratado PVU com base em Ribeirão Preto passou de R$ 3,00/L no dia 26/08 para registros em R$ 3,10/L ao final do período (30), voltando ao patamar observado ao início do mês. Apesar do avanço mais rápido da safra 2024/25, a elevada demanda segue como um fator de suporte aos preços, que devem manter suporte altista até o final da temporada. Os níveis de paridade favorecem o biocombustível em grande parte do Centro-Sul e o encerramento mais curto da safra ainda deve impactar positivamente os preços.

- Saídas de hidratado seguem elevadas na primeira metade de agosto

Segundo dados da UNICA divulgados na última quarta-feira (28), as vendas de etanol hidratado se mantiveram elevadas durante a primeira metade de agosto, seguindo o cenário que tem sido observado ao longo da safra 2024/25 – que registra aumento nas vendas devido à paridade favorável nas bombas. A Associação anunciou que as saídas de hidratado no período foram de 897 mil m³, aumento de 19% na base anual. Para o etanol anidro, houve leve crescimento de 1,2% nas vendas, que se colocaram em 483 mil m³ para a quinzena.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.